Read/download this article in magazine/pdf format

நாம் சிறு பிள்ளைகளாக இருக்கும்போது அழிலப்பர், பென்சில் ஆகியவற்றை கடன் கொடுத்திருப்போம், வாங்கியிருப்போம்.. கடன் இல்லாமல் காலம் தள்ளியிருக்க முடியாது. அன்று பள்ளியில் தொடங்கியது, இன்று பால் காபி பொடிக்கும், வீட்டு கடனாகவும், வங்கி வைப்பு நிதியாகவும் தொடர்ந்து கொணடிருக்கிறது!!

நிறுவனங்கள் இரண்டு வகைகளில் நம்மிடம் இருந்து பணம் பெறுகின்றது. முதலாவதாக, நாம் நிறுவனத்திற்கு பணம் கொடுத்து பங்கு வாங்கி பங்குதாரர் ஆகின்றோம். இதை கடந்த இதழில் பரந்துவிரிந்த முதலிட்டில், பங்குகளை பகுத்து அறிந்தோம். அங்கு கொடுத்த பணத்திற்கு வட்டி என்று ஏதும் கிடையாது. நிறுவனத்தில் லாபம் வந்தால் டிவிண்டு கிடைக்கும். பங்கு விலையில் ஏற்றம் இறக்கம் இருக்கும் என்றும் பார்தோம்.

நாம் போட்ட பணத்தின் வருமானம் நிச்சியமற்ற தன்மையாலும், பங்கு விலையில் ஏற்றம் இறக்கம் இருப்பதாலும் ஏகபட்ட பேர் இதன் பக்கம் தலை வைத்தும் படுப்பதில்லை. இவர்கள் சம்பாத்தித எல்லா பணத்தையும் என்ன செய்ய?? கொஞ்சம் சாப்பிடலாம்... மீதம்? நமது வருமானம் பெருக நிறுவனங்களுக்கு இன்னெருமுறையில் பணம் கொடுக்கலாம். அதாவது வட்டி பேசிக்கொண்டு நிறுவனத்திற்கு கடன் கொடுக்கலாம். இதுதான் கடன் பத்திரங்கள் சார்ந்த முதலீடு! இப்போது இரண்டாவதாக, இந்த கடன் பத்திரங்கள் சார்ந்த முதலீடு பற்றி கூறுகிறேன் வாருங்கள்

உடனே பெரிய பெரிய கம்பெனிக்குத்தான் கடன் கொடுக்கலாம் என்று எண்ணவேண்டாம். அடுத்த வீட்டு அலமீ ஆச்சிக்கும் ( அலர் மேல் வள்ளி தான் திரிந்து அலமீ ஆன விபரம் தெரியுமா?) கடன் கொடுக்கலாம்.. ஆந்திரா வங்கிக்கும் கடன் கொடுக்கலாம். வங்கியில் கடன் வாங்கித்தானே பழக்கம்! இது என்ன புது கதை? என்று எண்ணவேண்டாம்.. வங்கியில் நாம் போடும் வைப்பு நிதிகள், நாம் வங்கிக்கு கடன் கொடுப்பதற்கு சமம். எனவே நாம் தனி நபர்களுக்கோ, வங்கிக்கோ, நிறுவத்திற்கோ, அரசாங்கத்திற்கோ கடன் கொடுத்து வட்டி வாங்குவது, கடன் சாரந்த முதலீடு ஆகும்! ஆச்சிகளும் செட்டியார்களும் வட்டிக்கு கடன் கொடுப்பதில் கை தேர்ந்தவர்கள்தான். மேலே நான் ஒன்றும் சொல்வதிற்கில்லை. இந்த கட்டுரை இளசுகளுக்காக.. இந்த முதலீட்டு பாதையும் மலர்தூவிய நான்கு வழிப்பாதையல்ல. கல்லும் முள்ளும் ஆங்காஙகே இருக்கலாம், கவனித்து பயனித்தால் கவலையில்லா முதலீடுதான். எங்கெங்கே கவனம் வேண்டும், எவ்வாறு முட்களை அகற்ற வேண்டுமென்று இப்போது பார்போம்.

முதலில் அகற்ற வேண்டிய முள் - கிரெடிட் ரிஸ்க்

நாம் முன்னரே பார்தோம்,அலமீ ஆச்சிக்கும் , ஆந்திரா வங்கிக்கும், அரசாங்கத்திற்கும், அலுவலகங்களுக்கும் கடன் கொடுத்து வட்டி வாங்கலாம் என்று. இப்போது நீங்களே சொல்லுங்கள் , இந்த நால்வரில், யாரிடம் இருந்து வட்டியும் அசலும் நிச்சியமாக திரும்பி கிடைக்குமென்று? முதலில், அரசாங்கத்திடம் இருந்துதான் நிச்சியம் வட்டியும் அசலும் திரும்பி கிடைக்கும.. கடைசியாக, அலமீ ஆச்சி. அலமீ ஆச்சியின் சொந்தங்கள், என்னிடம் சண்டைக்கு வரலாம், அலமீ ஆச்சி நாணயந்திற்கு பேர் போனவர்கள் என்று!! இந்த வம்பு எனக்கு வேண்டாம்... அலுவலகத்தை கடைசியில் வைப்போம். கடன் வாங்குபவர்களின், வட்டியும் அசலும் திரும்பி கொடுக்கும் தன்மையை, - கிரெடிட் ரிஸ்க் என்று கூறுவோம். இதை அளவிடும் முறையுள்ளது. இதற்கான குறியீடு, AAA, AA+, AA-, A என்றெல்லாம் உள்ளது. மூன்று AAA இருந்தால் ரிஸ்க் குறைவு. ஒரு A இருந்தால் ரிஸ்க் அதிகம். இந்த குறியீடு, கம்பெனி கடன் பத்திரங்கள் , வைப்பு நிதிகளுக்கு கொடுக்கப்படுகின்றது. கம்பெனி பற்றி ஆராய்ந்து குறியீடு கொடுப்பவர்கள் CRISIL, CARE, ICRA போன்ற நிறுவனங்கள். அரசாங்கத்திடம் இருந்துதான் நிச்சியம் வட்டியும் அசலும் திரும்பி கிடைக்கும் இதற்குக Sovereign என்று பெயர். ஆக நாம் அறிய வேண்டியது.. கிரெடிட் ரிஸ்க்கை புரிந்துகொண்டு ரிஸ்க் குறைவாக இருக்கும் இடத்தில் கடன் கொடுக்கலாம்.

அடுத்த முள் - வட்டி விகித மாற்றங்கள்

சிலருக்கு ஞாபகமிருக்கலாம்... சுமார் 20 அல்லது 30 வருடங்களுக்கு முன், வங்கி வைப்பு நிதிக்கு, சுமார் 14% - 15% வட்டி கிடைத்தது. இப்போது சுமார் 7% -8% வட்டி கிடைப்பதே குதிரை கொம்பாக இருக்கின்றது. வட்டி விகிதங்கள் நிறுவனத்திற்கு நிறுவனம் சிறிதளவு மாறுபடும். கிரெடிட் ரிஸ்க் குறைவாக இருந்தால் நமக்கு கிடைக்கும் வட்டி விகிதம் குறைவாக இருக்கும். உதாரணமாக AAA rated நிறுவனத்தில் வட்டி விகிதம் குறைவாக இருக்கும், A rated நிறுவனத்தில் வட்டி விகிதம் சற்று அதிகமாக இருக்கும். இது நாடு தோறும் மாறும். இந்தியாவில், வங்கி வைப்பு நிதி வட்டி விகிதம் 7% முதல் 8% வரை உள்ளது. இதுவே அமெரிக்காகவாக இருந்தால், வங்கி வைப்பு நிதி வட்டி விகிதம் 0.25% முதல் 1% வரை உள்ளது. இதன் காரணம், அந்தந்த நாட்டின் மத்திய வங்கிகள் வட்டி விகித்த்தை கூட்டி குறைத்து அவர்களது நிதியை பராமரிக்கிறார்கள். (Figure 1 பார்கவும்)

நாம் சிறு பிள்ளைகளாக இருக்கும்போது அழிலப்பர், பென்சில் ஆகியவற்றை கடன் கொடுத்திருப்போம், வாங்கியிருப்போம்.. கடன் இல்லாமல் காலம் தள்ளியிருக்க முடியாது. அன்று பள்ளியில் தொடங்கியது, இன்று பால் காபி பொடிக்கும், வீட்டு கடனாகவும், வங்கி வைப்பு நிதியாகவும் தொடர்ந்து கொணடிருக்கிறது!!

நிறுவனங்கள் இரண்டு வகைகளில் நம்மிடம் இருந்து பணம் பெறுகின்றது. முதலாவதாக, நாம் நிறுவனத்திற்கு பணம் கொடுத்து பங்கு வாங்கி பங்குதாரர் ஆகின்றோம். இதை கடந்த இதழில் பரந்துவிரிந்த முதலிட்டில், பங்குகளை பகுத்து அறிந்தோம். அங்கு கொடுத்த பணத்திற்கு வட்டி என்று ஏதும் கிடையாது. நிறுவனத்தில் லாபம் வந்தால் டிவிண்டு கிடைக்கும். பங்கு விலையில் ஏற்றம் இறக்கம் இருக்கும் என்றும் பார்தோம்.

நாம் போட்ட பணத்தின் வருமானம் நிச்சியமற்ற தன்மையாலும், பங்கு விலையில் ஏற்றம் இறக்கம் இருப்பதாலும் ஏகபட்ட பேர் இதன் பக்கம் தலை வைத்தும் படுப்பதில்லை. இவர்கள் சம்பாத்தித எல்லா பணத்தையும் என்ன செய்ய?? கொஞ்சம் சாப்பிடலாம்... மீதம்? நமது வருமானம் பெருக நிறுவனங்களுக்கு இன்னெருமுறையில் பணம் கொடுக்கலாம். அதாவது வட்டி பேசிக்கொண்டு நிறுவனத்திற்கு கடன் கொடுக்கலாம். இதுதான் கடன் பத்திரங்கள் சார்ந்த முதலீடு! இப்போது இரண்டாவதாக, இந்த கடன் பத்திரங்கள் சார்ந்த முதலீடு பற்றி கூறுகிறேன் வாருங்கள்

உடனே பெரிய பெரிய கம்பெனிக்குத்தான் கடன் கொடுக்கலாம் என்று எண்ணவேண்டாம். அடுத்த வீட்டு அலமீ ஆச்சிக்கும் ( அலர் மேல் வள்ளி தான் திரிந்து அலமீ ஆன விபரம் தெரியுமா?) கடன் கொடுக்கலாம்.. ஆந்திரா வங்கிக்கும் கடன் கொடுக்கலாம். வங்கியில் கடன் வாங்கித்தானே பழக்கம்! இது என்ன புது கதை? என்று எண்ணவேண்டாம்.. வங்கியில் நாம் போடும் வைப்பு நிதிகள், நாம் வங்கிக்கு கடன் கொடுப்பதற்கு சமம். எனவே நாம் தனி நபர்களுக்கோ, வங்கிக்கோ, நிறுவத்திற்கோ, அரசாங்கத்திற்கோ கடன் கொடுத்து வட்டி வாங்குவது, கடன் சாரந்த முதலீடு ஆகும்! ஆச்சிகளும் செட்டியார்களும் வட்டிக்கு கடன் கொடுப்பதில் கை தேர்ந்தவர்கள்தான். மேலே நான் ஒன்றும் சொல்வதிற்கில்லை. இந்த கட்டுரை இளசுகளுக்காக.. இந்த முதலீட்டு பாதையும் மலர்தூவிய நான்கு வழிப்பாதையல்ல. கல்லும் முள்ளும் ஆங்காஙகே இருக்கலாம், கவனித்து பயனித்தால் கவலையில்லா முதலீடுதான். எங்கெங்கே கவனம் வேண்டும், எவ்வாறு முட்களை அகற்ற வேண்டுமென்று இப்போது பார்போம்.

முதலில் அகற்ற வேண்டிய முள் - கிரெடிட் ரிஸ்க்

நாம் முன்னரே பார்தோம்,அலமீ ஆச்சிக்கும் , ஆந்திரா வங்கிக்கும், அரசாங்கத்திற்கும், அலுவலகங்களுக்கும் கடன் கொடுத்து வட்டி வாங்கலாம் என்று. இப்போது நீங்களே சொல்லுங்கள் , இந்த நால்வரில், யாரிடம் இருந்து வட்டியும் அசலும் நிச்சியமாக திரும்பி கிடைக்குமென்று? முதலில், அரசாங்கத்திடம் இருந்துதான் நிச்சியம் வட்டியும் அசலும் திரும்பி கிடைக்கும.. கடைசியாக, அலமீ ஆச்சி. அலமீ ஆச்சியின் சொந்தங்கள், என்னிடம் சண்டைக்கு வரலாம், அலமீ ஆச்சி நாணயந்திற்கு பேர் போனவர்கள் என்று!! இந்த வம்பு எனக்கு வேண்டாம்... அலுவலகத்தை கடைசியில் வைப்போம். கடன் வாங்குபவர்களின், வட்டியும் அசலும் திரும்பி கொடுக்கும் தன்மையை, - கிரெடிட் ரிஸ்க் என்று கூறுவோம். இதை அளவிடும் முறையுள்ளது. இதற்கான குறியீடு, AAA, AA+, AA-, A என்றெல்லாம் உள்ளது. மூன்று AAA இருந்தால் ரிஸ்க் குறைவு. ஒரு A இருந்தால் ரிஸ்க் அதிகம். இந்த குறியீடு, கம்பெனி கடன் பத்திரங்கள் , வைப்பு நிதிகளுக்கு கொடுக்கப்படுகின்றது. கம்பெனி பற்றி ஆராய்ந்து குறியீடு கொடுப்பவர்கள் CRISIL, CARE, ICRA போன்ற நிறுவனங்கள். அரசாங்கத்திடம் இருந்துதான் நிச்சியம் வட்டியும் அசலும் திரும்பி கிடைக்கும் இதற்குக Sovereign என்று பெயர். ஆக நாம் அறிய வேண்டியது.. கிரெடிட் ரிஸ்க்கை புரிந்துகொண்டு ரிஸ்க் குறைவாக இருக்கும் இடத்தில் கடன் கொடுக்கலாம்.

அடுத்த முள் - வட்டி விகித மாற்றங்கள்

சிலருக்கு ஞாபகமிருக்கலாம்... சுமார் 20 அல்லது 30 வருடங்களுக்கு முன், வங்கி வைப்பு நிதிக்கு, சுமார் 14% - 15% வட்டி கிடைத்தது. இப்போது சுமார் 7% -8% வட்டி கிடைப்பதே குதிரை கொம்பாக இருக்கின்றது. வட்டி விகிதங்கள் நிறுவனத்திற்கு நிறுவனம் சிறிதளவு மாறுபடும். கிரெடிட் ரிஸ்க் குறைவாக இருந்தால் நமக்கு கிடைக்கும் வட்டி விகிதம் குறைவாக இருக்கும். உதாரணமாக AAA rated நிறுவனத்தில் வட்டி விகிதம் குறைவாக இருக்கும், A rated நிறுவனத்தில் வட்டி விகிதம் சற்று அதிகமாக இருக்கும். இது நாடு தோறும் மாறும். இந்தியாவில், வங்கி வைப்பு நிதி வட்டி விகிதம் 7% முதல் 8% வரை உள்ளது. இதுவே அமெரிக்காகவாக இருந்தால், வங்கி வைப்பு நிதி வட்டி விகிதம் 0.25% முதல் 1% வரை உள்ளது. இதன் காரணம், அந்தந்த நாட்டின் மத்திய வங்கிகள் வட்டி விகித்த்தை கூட்டி குறைத்து அவர்களது நிதியை பராமரிக்கிறார்கள். (Figure 1 பார்கவும்)

Figure 1

நீங்கள் கவனிக்க வேண்டியது, நமது மத்திய வங்கி, கடந்த ஒர் ஆணட்டில், வட்டி விகித்த்தை குறைத்துள்ளது, மேலும் குறைய வாய்புள்ளதாக எதிர்பார்கபடுகின்றது. இதன் தாக்கம், வங்கியில் வைப்பு நிதி வைத்திருப்போருக்கு வட்டி குறைவாக கிடைக்கும், ஆனால் வீடுகட்ட வங்கியியில் கடன் வாங்கியிருப்போருக்கு, வட்டி குறைத்து கட்டினால் போதுமானதாகும். அதே சமயம், வங்கியில் வைப்பு நிதியில் வைக்காமல், பரஸ்பர நிதியில் நீண்ட கால கடன் திட்டத்தில் முதலீடு செய்யதால் மத்திய வங்கியின் வட்டி விகிதம் குறையும் போதும், வருமானம் கூட கிடைக்க வழி உள்ளது, பின்னர் அதைப் பற்றி பின்னர் சொல்கிறேன்.

கடன் பத்திரங்கள் மூலம் கவலையில்லா முதலீடு செய்யும் பாதையில் உள்ள முட்கள் பற்றி அறிந்தோம். இப்பொழுது இதில் பயனிக்க எத்தனை பாதையுள்ளது? எப்பாதையில் முட்கள் குறைவாக உள்ளது? அறவே இல்லையா? என்றெல்லாம் பார்த்து தெரிவு செய்யலாம்.

பாதைகள் பல... இதோ சில:

1. தனிநபர் கடன்கள்

2. வங்கிகளில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள், நிரந்தர வைப்பு நிதி, மாதாந்திர வைப்பு நிதி

3. நிறுவனங்களில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள்

4. தபால் அலுவலகத்தில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள் - நிரந்தர வைப்பு நிதி, மாதாந்திர வைப்பு நிதி

5. பப்ளிக் ப்பிராவிடண்ட் பண்டு

6. அரசாங்கபத்திரங்கள்

அட்டவணை ( Table 1) பார்கவும்

கடன் பத்திரங்கள் மூலம் கவலையில்லா முதலீடு செய்யும் பாதையில் உள்ள முட்கள் பற்றி அறிந்தோம். இப்பொழுது இதில் பயனிக்க எத்தனை பாதையுள்ளது? எப்பாதையில் முட்கள் குறைவாக உள்ளது? அறவே இல்லையா? என்றெல்லாம் பார்த்து தெரிவு செய்யலாம்.

பாதைகள் பல... இதோ சில:

1. தனிநபர் கடன்கள்

2. வங்கிகளில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள், நிரந்தர வைப்பு நிதி, மாதாந்திர வைப்பு நிதி

3. நிறுவனங்களில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள்

4. தபால் அலுவலகத்தில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள் - நிரந்தர வைப்பு நிதி, மாதாந்திர வைப்பு நிதி

5. பப்ளிக் ப்பிராவிடண்ட் பண்டு

6. அரசாங்கபத்திரங்கள்

அட்டவணை ( Table 1) பார்கவும்

Table 1

கடன் பத்திரங்கள் முதலீட்டு வகைகள் -

Types of Debt Instruments

|

கிரெடிட் ரிஸ்க் - Credit Risk

|

வட்டி விகித மாற்றங்கள் - Interest Rate Risk

|

தனிநபர் கடன்கள்

|

மிக அதிகம் - நாணயம் நபருக்கு நபர்,

மாறும், அதே நபருக்கு சூழ்நிலையைவைத்தும்

மாறலாம்

|

குறைவு - குறித்த

வட்டி விகிதம் குறித்த காலத்திற்கு கிடைக்கும். புதிய கடனுக்கு வட்டி

விகிதம் மாறலாம்

|

வங்கிகளில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள், நிரந்தர வைப்பு நிதி, மாதாந்திர

வைப்பு நிதி

|

குறைவு - வட்டி வகிதம் சற்று குறைவாக இருக்கும்

|

குறைவு - குறித்த வட்டி விகிதம் குறித்த

காலத்திற்கு கிடைக்கும். புதிய வைப்பு நிதிகளுக்கு வட்டி விகிதம் மாறலாம்

|

நிறுவனங்களில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள்

|

அதிகம்- வட்டி வகிதம் சற்று அதிகமாக இருக்கும்

|

குறைவு - குறித்த வட்டி விகிதம் குறித்த காலத்திற்கு கிடைக்கும். புதிய வைப்பு நிதிகளுக்கு வட்டி விகிதம் மாறலாம், AAA rated நிறுவனத்தில் வட்டி விகிதம் குறைவாக இருக்கும்,

A rated நிறுவனத்தில் வட்டி விகிதம் சற்று அதிகமாக இருக்கும்

|

தபால் அலுவலகத்தில் வைக்கும் எல்லாவகையான வைப்பு நிதிகள், நிரந்தர வைப்பு நிதி, மாதாந்திர

வைப்பு நிதி

|

இல்லை-

வட்டி வகிதம் சற்று குறைவாக இருக்கும்

|

குறித்த வட்டி விகிதம் குறித்த காலத்திற்கு கிடைக்கும். புதிய வைப்பு

நிதிகளுக்கு வட்டி விகிதம் மாறலாம்

|

பப்ளிக் ப்பிராவிடண்ட் பண்டு

|

இல்லை

|

வட்டி விகிதம் வருடாவருடம் மாறும்

|

அரசாங்கபத்திரங்கள்

|

இல்லை

|

இந்த பத்திரங்களை சந்தையில் வாங்கும்போது, வாங்கியவர்களுக்கு கிடைக்கும் வட்டி விகிதம் மாறுபடும் ( Yield)

|

இப்போது புரிந்துகொண்டு இருப்பீர்கள், பங்குகளை போல இங்கும் Risk vs Return பொருந்தும். இந்த ரிஸ்க்கை ( முட்களை) பராமரித்து, வங்கிகளைவிட சற்று கூடுதலாக வருமானம் பெற பரஸ்பர நிதியில் கடன் பத்திரங்கள் சாரந்த முதலீடுகள் பல உள்ளன. Figure 2 பார்கவும்.

Figure 2

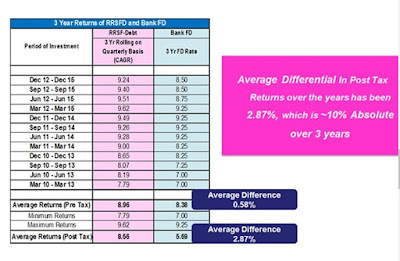

வரி செலுத்துபவர்கள், பரஸ்பர நிதியில் கடன் பத்திரங்கள் சாரந்த முதலீடுகள் செய்து வங்கியில் கிடைக்கும் லாபத்தைவிட கூடுதலாக சுமார் 2.87% கிடைக்க வாய்புள்ளதை அட்டவணை ( Table 2) பார்த்து புரிந்துகொள்ள வேண்டும்- இது ரீலையன்ஸ் கடன் பத்திரங்கள் சாரந்த முதலீட்டை வங்கிகளின் வைப்பு நிதியோடு சேர்த்து ஆராய்ந்த முடிவு. (Reliance Regular savings fund vs Bank deposits)

No comments:

Post a Comment